תורת הערך

תורת הערך (באנגלית: Prospect theory) היא תאוריה המתארת התנהגות אנושית בקבלת החלטות תחת תנאי אי-ודאות. התורה פותחה על ידי דניאל כהנמן ועמוס טברסקי ולה שימושים רבים בפסיכולוגיה חברתית ובכלכלה התנהגותית. התורה פותחה תוך מחקר ניסויי של התנהגות, והייתה אחת מהתאוריות הראשונות אשר השתמשו במחקר מסוג זה כדי לתאר התנהגות כלכלית.

בעקבות פיתוח התורה הוענק בשנת 2002 פרס נובל לכלכלה לדניאל כהנמן. בניגוד לתאוריות קודמות אחד מהאלמנטים היסודיים של התורה הוא שבעת קבלת החלטה אנשים שוקלים רווח והפסד בצורה לא סימטרית. לפי התיאוריה, בני אדם נותנים משקל יותר גדול להפסד מאשר לרווח, ולכן יפחדו יותר להפסיד מאשר לא להרוויח. מסקנה זו נוגדת תאוריות המבוססות על התנהגות אנושית רציונלית הנובעת ממודלים מתמטיים שבהם להפסד ולרווח ערך ומשקל זהה.

התאוריה פורסמה בשנת 1979 בכתב העת Econometrica[1]. בשנת 2020 התבצע מחקר אשר שיחזר את הרוב המוחלט של ממצאיהם של כהנמן וטברסקי על מדגם נרחב הכולל מעל 4000 נבדקים מ-19 מדינות שונות[2].

רקע

לפי תאוריית תוחלת התועלת (להלן), אשר פותחה על ידי ג'ון פון נוימן ואוסקר מורגנשטרן, אנשים רציונליים אמורים בעת קבלת החלטות תחת סיכון, לבחור את החלופה בעלת תוחלת התועלת הגבוהה ביותר. אך כפי שמדגים פרדוקס אלה זו אינה ההתנהגות של אנשים בפועל.

כהנמן וטברסקי ביצעו ניסויים נוספים שהראו שאנשים לא מתנהגים בהכרח לפי תאוריה זו, והבחירות שלהם אינן בהכרח רציונליות. תורת הערך נועדה להסביר את הסטיות מההתנהגות המתבקשת לפי תיאורית תוחלת התועלת. על פי תורת הערך, אנשים נוהגים לתת משקלים שגויים להחלטות תחת אי ודאות ביחס להחלטות תחת ודאות. אפקט הוודאות מטה את החלטת מקבל ההחלטות אם יש ודאות. אף על פי שאין תצוגת ההחלטה אמורה להשפיע על מקבל ההחלטה, אנשים נוטים לשנות החלטתם לפי תצוגת האפשרויות. בתורת הערך, ניתנו משקלים שונים כדי לשחזר החלטות אלו ולמדל את ההחלטות שמקבלים אנשים, לפי תפישתם.

מושגי היסוד של התיאוריה

בבחירה בין חלופות, אנשים משקללים את הערך של כל חלופה ברמת ההסתברות להשיגה, ובוחרים בחלופה שהיא בעלת התוצאה הגבוהה מביניהם. הכפלת הערך הסובייקטיבי בהסתברות מאפשר למשל להתאים ללקוח תוכנית חיסכון עם סיכון בהתאם למעמדו הכלכלי. התוצאה עשויה לנבא באיזה מהתוכניות הלקוח יראה הצעה משתלמת עבורו.

בתורת הערך ישנן שתי פונקציות המרכיבות את תהליך קבלת ההחלטה:

- פונקציית הערך () - לפיה במהלך קבלת החלטות, אנשים אינם מתמקדים בסכום כסף מסוים, אלא מתייחסים לשינוי בהון שלהם. פונקציה זו מכילה נקודת התייחסות והערך שיוצב בפונקציה הוא השינוי מנקודה זו.

- פונקציית המשקלים () - לפיה לכל חלופה יש הסתברות. ההסתברות איננה זו שנלקחת בחשבון, אלא משמשת כערך שיוצב בפונקציה זו. הערך המתקבל מייצג את כמות ההשפעה על כדאיות ההחלטה.

חישוב ערך החלופה בתורת הערך נעשה לפי הנוסחה:

-

פונקציית הערך המצמידה לסכום מסוים של רווח את הערך המתאים. ניתן לראות את נקודת הייחוס בראשית הצירים, ואת האסימטריה בקעירות הפונקציה בין קבלת רווח לבין הפסדתו.

-

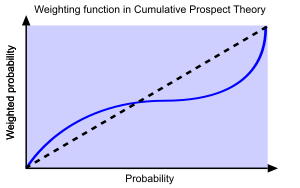

פונקציית המשקלות להסתברות נתונה . הקו המקווקו מסמן את הגרף שהיה אמור להיות משקולים רציונלים בלבד.

תוחלת התועלת

ניתן להציג קבלת החלטות תחת אי ודאות כסיכוי או כהימור. סיכוי מציין תוצאה עם הסתברות , כאשר סכום ההסתברויות שווה ל-. לפי תיאורית תוחלת הערך לבחירה בין חלופות מבוססת על שלושה עקרונות:

- ציפייה: . כלומר התועלת הכללית מהסיכוי,, היא תוחלת התועלת של התוצאות.

- הימור יתקבל כאשר מצב העושר הנוכחי הוא אם התועלת כלומר התועלת תהיה גבוהה מהמצב הנוכחי בכל מצב.

- הימנעות מסיכון: פונקציית של התועלת היא קעורה (). אדם "שונא סיכון" יעדיף חלופה בטוחה על כל חלופה עם סיכון.

האקסיומות לפי נוימן ומורגנשטיין שמקבל החלטות רציונלי ינהג לפיהן הן : טרנזיטיביות, אי תלות ואי תלות בבסיס.

אי תלות בבסיס – האקסיומה מניחה כי מקבל החלטות רציונלי לא ישנה את החלטתו בין הימור רב שלבי עם מספר שלבי הסתברויות או הימור חד שלבי עם הסתברות משוכללת זהה.[3]

לדוגמה: שני הימורים: א. הטלת קובייה וזכייה ב-10 ש"ח אם התוצאה היא מספר זוגי, אחרת הפסד. ב. הטלת מטבע פעמיים וזכייה ב-10 ש"ח אם בשתי ההטלות תהיה תוצאה זהה. שני ההימורים זהים, בשניהם הסתברות של 0.5 לזכות או להפסיד ולכן מקבל החלטות יהיה אדיש בין שני ההימורים. אם הבחירה בין שני ההימורים תוצג בפני כמות גדולה של פרטים (מקבלי החלטות) תהיה התפלגות אחידה בבחירה בין שני ההימורים.

כמו כן, גם כאשר ההסתברויות שונות בין 2 אפשרויות, נצפה לקבל תוצאות זהות בין מקבלי ההחלטות אם נחלק/נכפיל את ההסתברויות בקבוע, כלומר, הסתברויות של 0.1 או 0.02 או הסתברויות של 1 או 0.2 (הכפלה ב-10) – נצפה על-פי תוחלת התועלת לקבל תוצאות דומות.

מאפייני התאוריה:

- אפקט הוודאות: על פי ניסויים אמפיריים אנשים מייחסים ערך רב לתוצאה טובה ודאית ועל כן בוחרים במקרים רבים באופציה בעלת תוחלת נמוכה יותר, כאשר התוצאה היא ודאית.

- קרבה לוודאות: על פי הניסויים, אפקט הוודאות משפיע גם במקרים בהם אין ודאות אלא רק קרבה לוודאות.

- ודאות שלילית: על פי תורת הערך, אנשים מעדיפים סיכון להפסד גבוה יותר מאשר ודאות להפסד נמוך יותר, מתוך תקווה שהם ימנעו מההפסד.

- ביטוח הסתברותי: ברכישת ביטוח, פונקציית התועלת מתקערת בעבור תשלום סכום כסף מסוים. ישנם אנשים שלא ירצו את אותה הקערות ויעדיפו כיסוי מוגבל לביטוח.

- לדוגמה, נניח ואדם חושב לבטח טובין כנגד מפגע. לאחר בדיקת הסיכונים ועלות הביטוח אין העדפה ברורה בין רכישת הביטוח או השארת הטובין לא מבוטח. כאן מציעה חברת הביטוח ביטוח הסתברותי. תשלום הפרמיה לביטוח יהיה חצי מערכו הרגיל, אך ב-50 אחוזים ישולם החצי הנוסף והנזק יכוסה וב-50 האחוזים הנותרים הפרמיה תוחזר והנזק לא יכוסה. במקרה הזה 80% מתוך 95 נסיינים לא היו מעדיפים לעבור לביטוח הסתברותי. מה שהושג מהבעיה הוא שהירידה מסיכוי מסוים ל- פחות משמעותי מירידה מ- ל-0 (וודאות), מה שמיוצג על ידי החלפת ביטוח בביטוח הסתברותי. לעומת זאת, על פי תיאורית תוחלת התועלת דווקא הביטוח ההסתברותי הוא הטוב יותר. מה שמציג סתירה נוספת לתיאורית תוחלת התועלת.

- אפקט הבידוד: טברסקי טען ב-1972 כי אנשים נוטים להשוות בין חלופות כשהם ממעיטים בהתחשבות בדומה בין החלופות ומתייחסים לשונה ביניהן. נטייה זו גורמת לפירוק של מרכיבי החלופה ביותר מדרך אחת כאשר השילוב יכול להוביל להעדפות שונות.

- לדוגמה, משחק בעל 2 שלבים - בשלב הראשון סיכוי של 75% לסיים את המשחק ללא זכייה, ושל 25% לעבור לשלב הבא. כאשר בשלב השני ישנה החלטה - 4,000 בהסתברות של 80% או 3,000 בוודאות. ההחלטה צריכה להיעשות לפני תחילת המשחק. בפועל ישנו סיכוי של בין 20% (80.*25.) לזכות ב-4,000 ושל 25% (1.0*25.) לזכות ב-3,000, לכן הבחירה היא בין (2. ,4,000) ו-(25. ,3,000). בעיה נוספת, העדפות עלולות להשתנות בתצוגות שונות של התוצאות. ניסויים מראים כי אנשים הם שונאי סיכון בנוגע לערכים חיוביים ואוהבי סיכון בנוגע לערכים שליליים. זאת כשבעקרון הבעיה היא זהה. לפי תאוריית תוחלת התועלת לא אמור להיות שינוי בבחירה, לכן זוהי סתירה של התאוריה. מה גם שנראה כי מה שקובע את ערך התועלת הוא דווקא השינוי בסכום הכסף שברשותך ולא הסכום הסופי שעשוי להיות לך.

תורת הערך

הראשון שניסה לשנות את תאוריית תוחלת התועלת היה מרקוביץ' (1952).[4] מרקוביץ' הגדיר רווחים והפסדים במקום מצב כספי סופי, דבר שנמצא נכון במחקרים אמפיריים לאחר מכן. פונקציית התועלת שהגדיר הייתה קמורה וקעורה בשני המקרים, רווחים והפסדים. למרות זאת, נמצאו סתירות לתאוריה זו.

ניסיון אחר היה שינוי ההסתברויות למשקלים כלליים יותר אשר הוצע על ידי אדוארדס (1962).[5] גם לשינוי זה הורצו מחקרים אמפיריים. מודלים דומים פותחו על ידי פלנר (1965),[6] שהציע רעיון משקול החלטה כדי למנוע עמימות, ועל ידי ואן-דאם (1975)[7] שניסה למדוד משקלי החלטות. אנליזות נוספות של תאוריית תוחלת התועלת ומודלים אלטרנטיביים להחלטות, נעשו על ידי אליאס,[8] קומבס,[9] הנסון,[10] ופישבורן.[11]

בעקבות המחקרים האמפיריים שגילו סתירות הוצעה תיאורית הסיכוי (prospect) - תורת הערך. בתאוריה זו, ישנה הבחנה בין שני שלבים שבתהליך בחירת החלופה: שלב מקדים של עריכה ושלב לאחר מכן שלב הערכה. שלב העריכה כולל אנליזה מקדימה של ההסתברויות הנתונות, שלעיתים מניבה תצוגה פשוטה יותר של אותם סיכויים. בשלב השני, ההסתברויות שעברו עריכה עוברות הערכה והסיכוי של הערך הגבוה ביותר נבחר.

המשוואה של תורת הערך משמרת את הצורה הליניארית של תיאורית תוחלת הערך. כדי להתגבר על הסתירות השונות בתיאורית תוחלת הערך, יש להתייחס לשינוי מהמצב הנוכחי ולא למצב הכספי הסופי, וכן משקול ההחלטות לא חופף להסתברויות הנתונות. המטרה- להצליח למדל אי התאמות לתיאורית תוחלת התועלת. אי התאמות שלעיתים מתוקנות על ידי מקבל ההחלטות הרציונלי, ומתרחשות כאשר למקבל ההחלטות אין את ההזדמנות לגלות שהעדפותיו סותרות את תאוריית תוחלת התועלת.

תיאורית הפרוספקט של כהנמן וטברסקי (1979)

כהנמן וטברסקי הדגימו סדרה של הטיות שבחלקן גם מפרות את הניבויים של תיאורית תוחלת התועלת.

הם הציעו מודל אלטרנטיבי – תיאורית הפרוספקט. במודל הזה שילבו אינטואיציות מפסיכולוגיה ויצרו תחום חדש: כלכלה התנהגותית.

1. הפרדוקס של Allais) 1953) / אפקט הוודאות (כהנמן וטברסקי 1979) - מי שהגה את הפרדוקס היה מוריס אלֶה ב-1953. כהנמן וטברסקי לקחו את הרעיון שלו וקראו לו בשם חדש "אפקט הוודאות". הניסוי: קבלת החלטה ראשונה: מקבלים 3,000 ש"ח בוודאות או מקבלים 4,000 ש"ח בסיכוי של 0.8, כאשר הרוב מעדיפים את האופציה הראשונה. קבלת החלטה שנייה: מקבלים 3,000 ש"ח בהסתברות 0.25 או 4,000 ש"ח בהסתברות 0.2, כאשר הרוב מעדיפים את האופציה השנייה. אפקט זה מפר את הנחת אי התלות בבסיס.

הסבר לתופעה: אנשים נותנים משקל יתר בהחלטתם לתוצאה וודאית, בהשוואה לתוצאה שאינה וודאית (הסתברותית).

2. אפקט השיקוף (Reflection effect) - אנשים לא תמיד אוהבים וודאות. לפי אפקט השיקוף יש לנו העדפת סיכון מנוגדת לקבלת החלטה בתנאים של חוסר ודאות כתלות בשאלה האם אנו מצפים להרוויח או להפסיד. האפקט מראה שדו המשמעות וגם הימנעות מסיכונים הם אפקטים נכונים אבל רק במקרים בהם מדובר על רווח צפוי. לעומת זאת, ברגע שאנחנו צופים הפסד, אנחנו מעדיפים לקחת סיכונים שעשויים לצמצם את ההפסד (וע"י כך להפגין אהבת סיכון). אותם אנשים שישנאו סיכון בבחירה אחת יכולים לאהוב אותו בבחירה אחרת. אפקט זה של "היפוך" העדפות על ידי החלפת סימן + בסימן -, נקרא אפקט השיקוף.

ניסוי: קבלת החלטה: -3,000 ש"ח בוודאות או -4,000 ש"ח בהסתברות של 0.8, הרוב בוחרים באופציה השנייה. דווקא בעולם ההפסד אנשים לא אוהבים וודאות ומנסים לברוח ממנה. הצגת אותה הבעיה במונחי רווח או במונחי הפסד גורמת להיפוך העדפה. בתחום החיובי (רווח), אנשים מעדיפים וודאות (נמנעים מסיכון). בתחום השלילי (הפסד) אנשים מעדיפים סיכון (נמנעים מוודאות). לכן הטענה שאנשים תמיד מעדיפים וודאות לא נכונה.

3. משקל יתר להסתברויות קטנות (Overweighting of small probabilities) – אנשים נוטים לתת משקל יתר לאירועים המתרחשים בהסתברויות קטנות. ניסוי: קבלת החלטה לקבל 6,000 ש"ח בהסתברות 0.45 או לקבל 3,000 ש"ח בהסתברות 0.9, הרוב מעדיפים את האופציה השנייה. קבלת החלטה לקבל 6,000 ש"ח בהסתברות 0.001 או לקבל 3,000 ש"ח בהסתברות 0.002, הרוב מעדיפים את האופציה הראשונה. בעצם ההסתברות של הבעיה הראשונה חולקה ב-450 אבל ההחלטה השתנתה. זה מבטא את העובדה שאנשים נוטים לקחת סיכוי בהסתברות נמוכה מאוד, לדוגמה בלוטו. ההסבר הוא שאנשים לא יודעים מבחינה פסיכולוגית לעשות את ההבדל, הסכום מאוד גדול ואנשים בוחרים להמר למרות ההסתברות הנמוכה מאוד לזכייה. זאת סתירה לאי תלות בבסיס. שיטה זאת מיושמת בביטוח ולוטו.

4. אפקט מסגרת ההתייחסות (Framing effect) - דמיינו שנותנים לכם 1,000 ש"ח ועכשיו אתם צריכים לבחור: ללכת עם 500 ש"ח בוודאות או ללכת עם 1,000 ש"ח בהסתברות 0.5, רוב האנשים מעדיפים את האופציה הראשונה. עכשיו נותנים לכם 2,000 ש"ח ואתם צריכים לבחור: לתת 500 ש"ח מה-2,000 ש"ח או לתת 1,000 ש"ח בהסתברות 0.5, רוב האנשים מעדיפים את האופציה השנייה.

ההסבר לתופעה הוא: במקרה של ה-1,000 ש"ח נקודת מוצא היא נמוכה וההימור נראה כרווח (מוביל להימנעות מסיכון לפי אפקט הוודאות), במקרה של 2,000 ש"ח נקודת מוצא היא גבוהה וההימור נראה כהפסד (מוביל ללקיחת סיכון לפי אפקט השיקוף). לא המצב הסופי הוא הקובע אלא התהליך או סוג השינוי מנקודת ההתחלה: עלייה או ירידה.

אחד המחקרים המפורסמים ביותר שבוצעו על ידי כהנמן וטברסקי בתחום תורת ההחלטות הוא מחקר על המגפה האסייתית. המחקר לא עסק במגפה עצמה, אלא באופן שבו אנשים מתייחסים לבעיה כאשר היא מוצגת באור חיובי או באור שלילי. שוו בנפשכם שארצות הברית נערכת לקראת התפרצות של מחלה אסייתית יוצאת דופן, והתחזיות הן ש-600 איש ימותו ממנה. הוצעו שתי תוכניות היערכות לקראת המחלה. נניח שהאומדנים המדעיים המדויקים של התוכניות הם כדלקמן: אם תאומץ תוכנית א' 200 אנשים יינצלו. אם תאומץ תוכנית ב' יש סיכוי של 1/3 ש 600 איש יינצלו, וסיכוי של 2/3 שאיש לא יינצל. מה תעדיפו? את תוכנית א' או את תוכנית ב'? 72% מהנשאלים במחקר המקורי העדיפו את תוכנית א'.

החלק השני של המחקר כלל את אותה השאלה אך בניסוח אחר: שוו בנפשכם שארצות הברית נערכת לקראת התפרצות של מחלה אסייתית יוצאת דופן, והתחזית הן ש-600 איש ימותו ממנה. הוצעו שתי תוכניות היערכות לקראת המחלה. נניח שהאומדנים המדעיים המדייקים של התוכניות הם כדלקמן: אם תאומץ תוכנית א', ימותו 400 אנשים. אם תאומץ תוכנית ב', יש סיכוי של 1/3 שלא ימות איש, וסיכוי של 2/3 שימותו 600 אנשים. מה תעדיפו? את תוכנית א' או את תוכנית ב'? 78% מהנשאלים במחקר המקורי העדיפו את תוכנית ב'.

אף על פי שהנתונים היבשים זהים בשתי השאלות. התוצאות היו הפוכות לחלוטין. בשאלה הראשונה שבה הוצגו הנתונים באור חיובי (הצלת נפשות) הייתה העדפה ברורה לוודאות ולאי לקיחת סיכונים. אנשים כנראה אמרו לעצמם: אם אני יכול להציל 200 אנשים, אני לא אהמר ולא אשחק בחיי אדם. בשאלה השנייה, שבה הוצגו הנתונים באור שלילי, הייתה העדפה ברורה לאי ודאות וללקיחת סיכונים. אנשים כנראה אמרו לעצמם: אני לא רוצה להרוג 400 אנשים. אם ימותו כל ה-600, זה לא יהיה בגללי.

הדוגמה שלעיל ממחישה היטב את התלות באפקט מסגרת ההתייחסות, כלומר את העובדה שהצגה שונה של נתונים בשאלה יכולה להביא להחלטות שונות ביותר זו מזו. זוהי גם דוגמה לאפקט השיקוף: שתי השאלות הן מעין תמונת ראי זו של זו. שאלה אחת משתקפת בשאלה השנייה לא שבתחום החיובי למשל כשמדובר בהצלת נפשות, ברווחים כספיים או בציונים גבוהים, אנחנו מעדיפים וודאות על פני אי ודאות ונוטים להימנע מלקיחת סיכונים, ואילו בתחום השלילי, כשמדובר במוות, בהפסדים כספיים או בכישלונות, אנחנו מעדיפים אי ודאות על פני וודאות ונוטים לקחת סיכונים.

5. שנאת הפסד (Loss aversion) – אחת הטענות החשובות והבעייתיות ביותר של כהנמן וטברסקי. הבעיה לא הוצגה כניסוי אלה בצורה היפותטית כניסוי מחשבה. בחרו אחת משתי האלטרנטיבות הבאות: 0 בוודאות או רווח של 10 בהסתברות 0.5 והפסד של 10 בהסתברות 0.5, רוב האנשים (60%) בוחרים באופציה השנייה, אבל כהנמן וטברסקי טענו ההפך. סתירה זאת מוסברת על ידי אפקט שנאת ההפסד. כהנמן וטברסקי טענו שבבעיה זו, רוב האנשים מעדיפים להימנע מההימור בגלל שנאת ההפסד: היות שמשקל הסובייקטיבי של הפסדים גדול משל הרווחים.

שלב העריכה

פונקציית העריכה היא ארגון וניסוח מחדש של האופציות כדי לפשט את ההערכה והבחירה. עריכה מורכבת מיישומים של כמה תהליכים שמשנים את התוצאות והסיכויים המוצעים. התהליכים המרכזיים הם:

- קידוד: אנשים תופסים תוצאות כרווחים או הפסדים, במקום להסתכל על התוצאות כמצב סופי של עושר או סעד. הפסדים ורווחים הם יחסיים לנקודת ייחוס. נקודת הייחוס תואמת למצב הנוכחי שבו נמצאים, וממנו ישנם הפסדים או רווחים. אולם, מיקום נקודת ההתייחסות והקידוד של התוצאות כרווחים או הפסדים יכול להיות מושפע מניסוח הבעיה של הסיכויים שמוצעים ומציפיות מקבל ההחלטות.

- שילוב: ניתן לפשט סיכויים באמצעות שילוב של ההסתברויות לתוצאות זהות. למשל, סיכוי של (25. ,200 ; 25. ,200) יפושט ל-(5. ,200). ויוערך בצורה הזו.

- הפרדה: ישנם סיכויים שכוללים מרכיבים חסרי סיכון אשר יופרדו בשלב העריכה. למשל, (2. ,200 ; 8. ,300) יפורק לרווח של 200 וסיכוי (8. ,100). באופן דומה, הסיכוי (6. ,100- ; 4. ,400-) כולל הפסד וודאי של 100 וסיכוי של (4. ,300-).

קידוד, שילוב והפרדה נעשים לכל חלופה בנפרד. להלן תהליך שנעשה לסט של שתי חלופות או יותר יחד:

- ביטול: בתהליך זה ניתן לבטל מרכיבים משותפים לחלופות שונות.

- הפשטה: מתאפשרת על ידי עיגול ההסתברויות או התוצאות בחלופות. צורה נוספת של הפשטה כוללת השמטה של תוצאות בלתי סבירות באופן קיצוני.

- דומיננטיות: התהליך השני כולל סקירה של החלופות למציאת חלופה דומיננטית, כאשר החלופה הנשלטת מושמטת ללא הערכה.

מקרים רבים של העדפות נבחרות כתוצאה של שלב העריכה של החלופה. ההעדפה של חלופה מסוימת לא אמור לנבוע מהשוני בהקשר, כי ניתן לערוך לפי ההקשר בו החלופה נמצאת.

שלב ההערכה

לאחר שלב העריכה אמור מקבל ההחלטות להעריך כל חלופה ולבחור בזו בעלת הציון הגבוה ביותר. הציון הכולל של החלופה מסומן ב-, ונובע משני מדדים ו-. המדד הראשון, , קשור למשקל ההסתברות של החלטה , אשר משפיע על תרומת p לציון הכולל של החלופה (prospect). איננו מדד להסתברות ומופיע כ- אשר קטן מ-1 שמוכיח כי איננו הסתברות. בנוסף ישנו המדד , אשר נותן לכל תוצאה את הערך , אשר משקף את הערך שנתפש. התאוריה מבוססת על נקודת התייחסות, והערך ש- מודד מציין רווח או הפסד ביחס לנקודת ההתייחסות.

השימוש בתאוריה מתבצע על פי הנוסחה: כאשר , ו- . הסימון מיצג את תפישת הערך, כאשר מיצג את התוצאות. .

פונקציית הערך

מקבלי החלטות אינם פועלים לפי סכום כסף מסוים סופי אלא על פי השינוי בהון. כל נתון שנמצא בסביבתנו תמיד משווה בתפישה לניסיון העבר - נקודת התייחסות.[12] כך למשל, טמפרטורה מסוימת תחשב חמה או קרה ביחס למה שאדם התרגל אליו. דוגמה נוספת, מיליון שקלים יכולים להיתפש בעיני אדם מסוים כהמון כסף ובעיני אחר כמעט, תלוי בנקודת ההתייחסות. היא לא בהכרח 0 אלא יכולה להיות המצב הנוכחי של אדם וממנו אפשר לעלות או לרדת.

פונקציית הערך צריכה להיות תלויה בשני ערכים- נקודת ההתייחסות וגודל השינוי (רווח או הפסד) מנקודת ההתייחסות. ישנם פונקציות ערך רבות, מה שמשותף להן הוא שהפונקציה הופכת ליניארית ככל שהערכים של השינוי גדלים, וככל שהשינוי קטן, ההבדל בערך קטן. אבל הקירוב מספיק טוב.

בתורת הערך, השינוי הוא זה שנלקח בחשבון, כך למשל שינוי מ-3 מעלות ל-6 מעלות מורגש יותר משינוי מ-13 מעלות ל-16 מעלות שונה או למשל תוספת של שקל ל-2 קיימים, לעומת למשל תוספת של שקל למיליון שכבר יש לי, התוספת שונה, תכונת התועלת השולית הפוחתת. לכן, ההשערה שעלתה היא שפונקציית הערך עבור השינוי בעושר היא קעורה כאשר מדובר ברווח

וקמורה כשמדובר בהפסדים. לפי השערה זו ההבדלים קטנים ככל שמדובר במספרים הרחוקים יותר על ציר המספרים מנקודת ההתייחסות. השערה זו אומתה במחקרם של גלנטר ופלינר (1974).[13]

נראה כי ערך הפונקציה לסכום מסוים תהיה קטנה מסכום הערכים של המרכיבים של אותו הסכום. במקרה של שליליים ערך הסכום גדול מסכום המרכיבים. ההעדפה הזו מתאימה להשערה שעלתה שפונקציית הערך קעורה ברווחים וקמורה בהפסדים. לכן למשל, עדיף לתת הטבות במנות ועונשים בבת אחת.

בנוסף, פונקציית הערך איננה קבועה המתארת התייחסות "טהורה" לכסף, אלא יכולה להשתנות ולהיות מושפעת מגורמים נוספים. כך למשל, אדם החוסך לקניית בית מגורים יכול להיות רגיש יותר להפסדים שימנעו ממנו לרכוש את הבית שהוא רוצה.

באופן כללי ההשפעה של רווח של סכום כסף קטנה מאשר ההשפעה של הפסד אותו סכום כסף (Pliner & Galanter, 1974). כך למשל ההצעה הסימטרית , איננה אטרקטיבית. כמו כן, עבור אזי ההצעה עדיפה על .

פונקציית המשקלים

בתורת הערך, כל תוצאה בכל חלופה מוכפלת במשקל ההחלטה ספציפית לה התלויה בהסתברות שנקבעה לאותה תוצאה בהחלטה. משקלי ההחלטה אינם הסתברויות, הם לא מקיימים את האקסיומות שקיימות בהסתברויות ולא צריכים להיתפס כמדדים של רמה או אמונה.

משקל ההחלטה מודד את מידת ההשפעה על כדאיות ההחלטה. כך למשל במקרה שבו יש סיכוי של 0.5 לזכות ב-1,000 או כלום. ערך הפונקציה לא תהיה אלא פחות, זאת לעומת אדם רציונלי שמבחינתו הסיכויים של עץ או פאלי זהים והם 0.5.

פונקציה זו מקשרת בין משקל החלטה לבין ההסתברות שלה עולה ככל שההסתברות p גדלה, וכן, ו-. כאשר עבור ערכי p קטנים התועלת השולית פוחחת, כלומר עבור. לעומת זאת, עבור ערכי p גדולים התועלת השולית עולה, כלומר עבור .

כך למשל- אם שווה ל- אזי פחות עדיפה מאשר עבור . כך הופך להיות . כי . מעבר לכך, להסתברויות מאוד קטנות יש הערכת יתר של המשקל, כך .

עקרון מעניין שקשור לפונקציית המשקלים הוא שאף על פי שידוע כי עבור הסתברויות קטנות, הוכח כי עבור , מתרחש .

גרף הפונקציה של המשקלים רדודה במרכזה ומשתנה בפתאומיות בחלקים הקיצוניים להיות ו-. בקצוות הפונקציה מקוטעת שכן ישנו גבול לכמה ש-p יכול להיות קטן, אם בכלל יש לו משקל, אותו הדבר לקרבה של הפונקציה ל-1. אלו הם המעברים בין אי ודאות לוודאות.

בחירה בין אלטרנטיבות

קבלת החלטות באה לידי ביטוי, בנוסף להימורים, גם בבחירה בין מוצרים שונים בעלי תכונות מאפיינות. קבלת החלטות ובחירה בין מוצרים הם נושאים מורכבים. האדם מתמודד עם קושי נוסף כאשר החלטותיו מבוססת על ניסיון מוגבל.

על פי תאוריית התוחלת היינו מצפים שבחירת מוצר מבין מספר אפשרויות תתבצע על פי חישוב התועלת המתקבלת מכל מוצר, ובחירת המוצר המניב את התועלת הגבוהה ביותר. טברסקי ביצע ניסויים שונים המראים שבמציאות קיימת סתירה לכך. למשל כאשר ישנן שתי אלטרנטיבות, ו-, ומתוכן נבחרה אלטרנטיבה כלשהי, הוספת אלטרנטיבה שלישית, , לא הייתה אמורה להשפיע על הבחירה בין שתי האלטרנטיבות האחרות. בפועל, נראה שהדבר אינו כך. ניתן להמחיש זאת על ידי שלושה אפקטים, המתוארים בפירוט במאמר של שנוי ויו (2013)[14]:

- אפקט המשיכה: מוסיפים אלטרנטיבה שלישית, , הדומה לאלטרנטיבה אך נחותה ממנה במאפיין אחד לפחות. בפועל, אלטרנטיבה זו מובילה לעלייה באחוזי בחירת אלטרנטיבה על פני אלטרנטיבה , כלומר מקדמת אלטרנטיבה הדומה לה וטובה ממנה.

- אפקט הפשרה: מוסיפים אלטרנטיבה שלישית, , הטובה מ- בתכונה שבה עדיפה על , ופחות טובה מ- בתכונה בה מועדפת. הוספת אופציה זו מובילה לעלייה בבחירת אלטרנטיבה על פני אלטרנטיבה , כלומר מקדמת את בחירת האמצע.

- אפקט הדמיון: מוסיפים אלטרנטיבה שלישית, , הדומה ל- בכל תכונותיה. הוספת אלטרנטיבה זו מובילה לעלייה בבחירת אלטרנטיבה על פני אלטרנטיבה , כלומר פוגעת באלטרנטיבה הדומה לה.

שימוש וביקורת

בעולם המניות ישנה ההחלטה האם להחזיק מניה שמפסידה או בסיכון להפסיד. בעקבות תורת הערך נוצר פער בין ערך המניה לשיווי המשקל שלה ולכן אדם עלול למכור מניה מפסידה מאוחר מדי או מוקדם מדי מניה מוצלחת. זאת בעקבות ההבדלים בתפישת הערכים והסיכונים כפי שמוצגות בתורת הערך ובעקבות חוסר התייחסות לאינטראקציות בין מניות שונות.[15]

בתחום מערכות המידע שימשה התאוריה לבדוק את ההבדל במתן העדיפות לטכנולוגיות המידע (IT). נראה כי אוהבי סיכון דירגו את ההשקעות ב-IT גבוה יותר מאשר שונאי הסיכון. לרווחים והפסדים החלטה מכרעת בהערכת החלטות בנושא IT כאשר ההחלטות הן תחת סיכון (מתן הסתברויות). הממצאים מראים שכאשר המידע מושלם היה שינוי בהערכה. תהליך ההערכה נבדק באמצעות תורת הערך.[16]

למרות יתרונותיה הרבים של התאוריה, לתאוריה גם חסרונות מסוימים. על פי קושרן (2001)[17] התאוריה פותחה להחלטות חד פעמיות ולא למצבים דינאמיים, המעבר למצבים דינאמיים דרש מחקר נוסף שנעשה על ידי טלר וג'ונסון ב-1990 ועל ידי לינויל ופישר ב-1991. טעות בשלב הקידוד יכולה לגרום לבעיה בכל ההחלטה. שלב הקידוד שנמצא בשלב העריכה, הוא שלב מאוד רגיש שיכול להטות את כל ההחלטה. ישנם מחקרים הסותרים את התאוריה. התאוריה כפי שהוצגה על ידי טברסקי וכהנמן יכולה לחזות באופן לא מדויק את התוצאות מכיוון שבתאוריה לא נלקחו בחשבון מספר גורמים כמו הקשר ההחלטה, מאפייני הנבדקים, טווח דגימה וכו'.

ביקורת נוספת שהועלה כנגד תורת הערך היא ששנאת הפסדים אינה מתממשת. כלומר, ההשפעה של רווח של סכום כסף מסוים לאו דווקא קטנה מההשפעה של הפסד אותו סכום כסף. יחיעם והוכמן (2013)[18] הציגו במאמרם סקירה של מחקרים העוסקים בקבלת החלטות בתנאי רווח והפסד סימטריים מהעשורים האחרונים. השניים מצאו כי קיימת עדות לשנאת הפסד רק כאשר ההחלטה נגעה לסכומי כסף גדולים, ובסכומים קטנים לא נמצאה עדות לכך. ההסבר החלופי שניתן לתופעה זו הוא שנאת סיכון.

בהמשך לממצאים אלו, חקרו יחיעם והוכמן את נושא ההפסדים ומצאו כי מטלה אשר כוללת הפסדים מגדילה את העוררות המוחית והקשב, וכי להפסדים ישנה השפעה על ביצועים וקבלת החלטות. על מנת להסביר דפוס זה הציעו השניים את המודל הקשבי של ההפסדים.

לקריאה נוספת

- דניאל כהנמן, רציונליות, הוגנות, אושר, ערכה: מיה בר-הלל, אוניברסיטת חיפה והוצאת כתר, 2005

- דניאל כהנמן, לחשוב מהר לחשוב לאט, מאנגלית: יעל סלע שפירו ועידית נבו, ערכה: מיה בר-הלל, הוצאת מטר-כנרת, 2013

- יוסי יסעור, גם לכם לא היו מים חמים? מדריך למניעת כשלים בקבלת החלטות, מטר, 2010

- גלית חמי וסופי שולמן, להמציא כל בוקר מחדש - סיפורה של החדשנות הישראלית, ידיעות ספרים, 2018, הפרק "הרציונליות – לא מה שחשבתם", עמ' 158–163

- Tversky A. & Kahneman, D. (1981): The framing of devisions and the psychology of choice, Science, 211, 453-458.

- Kahneman, D., & Tversky, A. (1979). "Prospect theory: An analysis of decision under risk", Econometrica, 47, 263-290.

- Tversky, A.:"Elimination by Aspects: A Theory of Choice", Psychological Review, 79 (1972), 281-299.

קישורים חיצוניים

- תורת הערך, באתר אנציקלופדיה בריטניקה (באנגלית)

הערות שוליים

- ↑ Kahneman, D. & Tversky, A. Prospect theory: an analysis of decisions under risk. Econometrica 47, 263–291 (1979)

- ↑ Ruggeri, K., Alí, S., Berge, M. L., Bertoldo, G., Bjørndal, L. D., Cortijos-Bernabeu, A., ... & Gibson, S. P. (2020). Replicating patterns of prospect theory for decision under risk. Nature Human Behaviour, 1-12.

- ↑ Budescu, D. V. & Fischer, I. (2001).The Same but Different: An Empirical Investigation of the Reducibility Principle. Journal of Behavioral Decision Making, 14, 187-206.

- ↑ Markowitz, H.: "The Utility of Wealth", Journal of Political Economy, 60 (1952), 151-158

- ↑ Edwards, W.:"Subjective Probabilities Inferred from Decisions", Psychological Review, 69 (1962), 109-135

- ↑ Fellner, W.: Probability and Profit – A Study of Economic Behavior Along Bayesian Lines. Homewood, Illinois: Richard D.Irwin, 1965.

- ↑ Van Dam, C.:"Another Look at Inconsistency in Financial Decision-Making", presented at the Seminar in Finance and Monetary Economics, Cergy-Pontoise, March, 1975.

- ↑ Allias, M.:"Le Comportement de l'Homme Rationnel le Risque, Critique des Postulats et Axiomes de l'Ecole Americaine", Econometrica, 21 (1953), 503-546.

- ↑ Coombs, C. H.:"Portfolio Theory and the Measurement of Risk", Human Judgment and Decision Processes, M. F. Kaplan and S. Shwartz. New York: Academic Press, 1975, 63-85.

- ↑ Hansson, B.:"The Appropriateness of the Expected Utility Model", Erkenntnis, 9 (1975), 175-194

- ↑ Fishburn, P. C.:"Mean-Risk Analysis with Risk Associated with Below-Target Returns", American Economic Review, 67 (1977), 116-126

- ↑ Helson, H.: Adaptation-Level Theory. New York: Harper, 1964.

- ↑ Galanter, E., and P. Pliner: "Cross-Modality Matching of Money Against Other Continua", Sensation and Measurement, H. R. Moskowitz et al. Dordrecht, Holland: Reidel, 1974, 65-76.

- ↑ Shenoy, Pradeep and Yu, Angela J. : "Rational preference shifts in multi-attribute choice: What is fair?", 2013.

- ↑ Grinblatt, M., and Han, B.:"Prospect theory, mental accounting, and momentum". Journal of Financial Economics, 2005, 78(2), 311-339.

- ↑ Rose, J. M., A. M. Rose, and C. S. Norman. 2004. "The Evaluation of Risky Information Technology Investment Decisions," Journal of Information Systems (18:1), Spring, pp. 53-66.

- ↑ Chochran A.: "Prospect Theory & Customer Choice", October 2001.

- ↑ Yechiam E. & Hochman G. : "Losses as Modulators of Attention: Review and Analysis of the Unique Effects of Losses Over Gains", 2013

תורת הערך41469469Q1151839